En el mundo financiero, la correcta evaluación de activos de capital es esencial para tomar decisiones informadas y gestionar riesgos de manera efectiva. Sin embargo, ningún modelo es perfecto, y es crucial abordar las deficiencias que puedan surgir.

Aquí explicaremos algunas de las posibles soluciones a las deficiencias en los modelos de valuación de activos financieros.

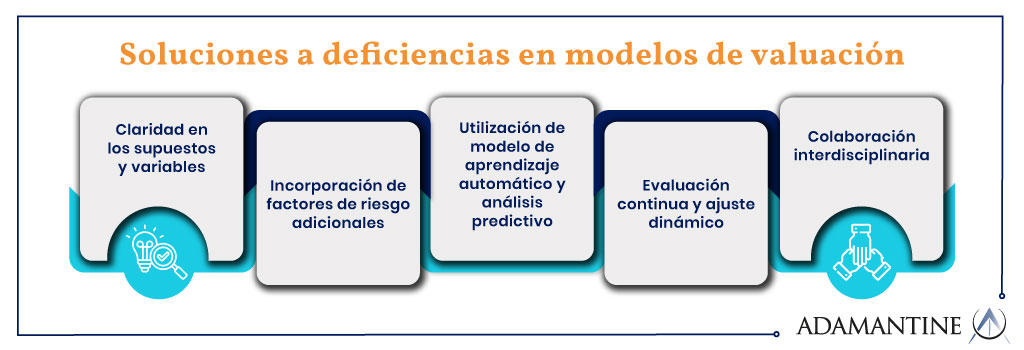

Soluciones:

- Claridad en los supuestos y variables:

Herramientas: Modelado Financiero con Excel, Python

Una de las deficiencias más comunes en los modelos de valuación radica en la opacidad de los supuestos y variables utilizados. Para mejorar la robustez del modelo, es esencial documentar de manera clara y detallada cada supuesto, sino que también facilita la revisión y ajuste en función de cambios en el entorno económico.

- Incorporación de factores de riesgo adicionales:

Herramientas: Modelos de simulación Monte Carlo, MATLAB

Los modelos de valuación suelen basarse en una serie de factores de riesgo estándar, pero pueden no abordar situaciones excepcionales o eventos inesperados. Al incorporar factores de riesgo adicionales y escenarios inusuales, se puede fortalecer la capacidad del modelo para participar y evaluar de manera más precisa el impacto de eventos imprevistos.

- Utilización de modelo de aprendizaje automático y análisis predictivo:

Herramientas: TensorFlow, Scikit-learn, SAS

La tecnología avanza rápidamente, y los modelos tradicionales pueden no ser lo suficientemente ágiles para adaptarse a cambios dinámicos en el mercado. La implementación de modelos de aprendizaje automático y análisis predictivo puede mejorar significativamente la capacidad del modelo para capturar patrones complejos y ajustarse a condiciones cambiantes, brindando una evaluación más precisa de los activos de capital.

- Evaluación continua y ajuste dinámico:

Herramientas: Dashboards interactivos, Power BI

Los modelos estáticos pueden volverse obsoletos rápidamente en un entorno financiero dinámico. La implementación de un proceso de evaluación continua permite que el modelo evolucione con el tiempo, adaptándose a cambios en el mercado, regulaciones y condiciones macroeconómicas.

- Colaboración interdisciplinaria:

Herramientas: Plataformas de colaboración Online (Teams, Slack, Zoom)

Abordar las deficiencias en la valuación de activos de capital a menudo requiere una perspectiva interdisciplinaria. La colaboración entre expertos financieros, analistas de riesgos, y profesionales de tecnología de la información puede ofrecer soluciones más holísticas y efectivas.

La optimización de la valuación de activos de capital no sólo depende de soluciones conceptuales, sino también de las herramientas tecnológicas que respaldan la implementación efectiva de soluciones. Con la combinación correcta de herramientas, desde modelado financiero hasta aprendizaje automático, las instituciones financieras pueden mejorar significativamente la robustez y adaptabilidad de sus modelos.

Al incorporar estás herramientas en tu enfoque, estarás mejor equipado para enfrentar los desafíos en la valuación de activos de capital. ¡Sigue explorando nuestro sitio web! para más insights financieros.